| Особенности: | Расшифровка: |

| Цена выпуска: | 299 рублей единоразово |

| Обслуга: | Полностью бесплатно |

| Процент по кредиту: | 11.9% — 25.9%. Льготный период — 111 суток (пользоваться можно без процентов) |

| Лимит по кредиту: | 299.999 рублей |

| Cashback: | 1. 1% — на любые покупки. 2. 5% — по МСС-кодам (Супермаркеты: 5411, 5422, 5441, 5451, 5462, 5499, 5921 АЗС: 5172, 5541, 5542, 5983 Кино: 7832). 3. 25% — покупки у партнеров МТСа. |

| Минимальная платежка: | 5% |

| Лимиты по снятию нала: | 1. 50к — в сутки 2. 600к — в месяц |

| Моя оценка: |

Всем привет!

ОБНОВЛЕНО-20.10.2019. Тыкните на опросник, поглядим на мнение людей об этой пластинке.

Сегодня я познакомлю вас с очень выгодным проектом, который обещает кэшбэк 5% на супермаркеты, заправки и кинотеатры.

Думаю, такие цифры могут многих заинтересовать. Не только я так думаю, а еще и оператор связи «МТС», поэтому и выпустил карточку с названием «Cashback» с такими ништяками.

ЗАКАЗАТЬ КАРТУ С КЭШБЭКОМ ОТ МТС

Примечание автора. Друзья, у меня уже была статья на тему кэшбэка в «МобильныхТелеСистемах», но она была обзорная на все варианты получения денег назад с покупок. В данном материале я заостряю внимание только на одной карточке. Поэтому кто пропустил статейку — читайте прямо сейчас!

Начнем с главного!

«МТС» – известный всем оператор связи, который входит у нас в большую тройку.

Часто у его клиентов возникают проблемы, неожиданные и нежеланные списания средств и так далее. Но подобное случается у всех, поэтому менять шило на мыло не всегда выгодно.

Но перейдем к универсальной карте, а точнее картам «Cashback» от «МТС».

Дело в том, что их несколько:

- виртуальная;

- пластиковая дебетовая;

- пластиковая кредитная.

Их особенности я рассмотрю чуть позже, поскольку схема начисления кэшбэка едина и не отличается между ними.

Давайте сразу перейдем к главному.

| Категория | Размер кэшбэка |

| Кинотеатры | 5% |

| Супермаркеты | 5% |

| АЗС | 5% |

| Все остальное | 1% |

| Покупки у партнеров | До 25% |

То есть идет закрытие двух наиболее популярных категорий по кэшбэку – супермаркеты и АЗС.

Карточек, дающих кэшбэк 5% на супермаркеты, и так мало, поэтому они пользуются огромной популярностью. Если интересно — вот первая, вот вторая, а вот и третья.

Тем более «МТС-Банк» не стал жмотиться и делал максимальный лимит по начислению кэшбэк действительно хорошим – 10 тысяч баллов в месяц.

Перечислю MCC-коды этой системы, чтобы точно все покупки точно прошли с выгодой.

| АЗС | 5172, 5541, 5542, 5983 |

| Супермаркеты | 5411, 5441, 5422, 5451, 5462, 5921, 5499 |

| Кино | 7832 |

Если, например, ближайший магазин у дома имеет МСС-код, который тут не перечислен, то за него будет положен только 1% возврата денег назад, хоть это и супермаркет.

Вот такая сложная и несправедливая система.

Так что, если в планах купить что-то дорогое и получить с этого хороший кэшбэк, то лучше проверить МСС-код в самой организации или хотя бы через интернет.

Что такое «МТС-Cashback»?

«Кэшбэк» от МТС – не только название карточки, но и целой системы кэшбэка.

Если простыми словами, то это что-то вроде обычного сервиса, например, «Letyshops» или «SecretDiscounter«.

То есть вы:

- заходите на сайт «МТС»,

- входите с помощью логина и пароля,

- выбираете необходимый магазин из списка,

- переходите по ссылке в сам магазин,

- выбираете нужный товар,

- оплачиваете,

- получаете кэшбэк в течение трех месяцев

Приведу несколько примеров партнеров и ожидаемого возврата денег.

| Партнер | Процент кэшбэка |

| «Дочки-сыночки» | 6% |

| «Купивип» | 15% |

| «Kiwitaxi» | 12% |

| «Яндекс.Такси» | 2% |

| «Алиэкспресс« | 5% |

| «ОЗОН« | 5% |

| «Ламода« | 8% |

Кстати, если вы часто пользуетесь такси от «Яндекса» или другими его сервисами, то присмотритесь к новой карточке «Яндекс.Плюс».

У меня для вас новости: одна нехорошая, а другая – плохая!

Да-да, кэшбэк начисляется баллами, но в этом нет ничего страшного, поскольку балл равен рублю.

То есть, нет потери на каких-то внутренних переводах. Но есть и не очень хорошая новость – «МТС» по карточке «Кэшбэк» производит округление в свою сторону.

Например, если вам должно было прийти возвратом 49,99 рубля, то придет всего 49. Хотя казалось бы – всего копейка и уже полтос.

Но эта новость действительно еще просто нехорошая, поскольку есть реально плохая.

Состоит она в том, что кэшбэк нельзя вывести на карточку и расплатиться им за что-нибудь.

Есть только два способа потратить возврат:

- пополнить накопленным кэшбеком счет мобильного телефона;

- обменять его на сертификат для покупки чего-нибудь в салонах связи «МТС».

Как работает кэшбэк по одноименной карте от «МТС»?

Телефон необязательно пополнять именно свой – можно это делать за детей, родителей, друзей, соседей и даже дядю Степу.

- Если же владелец карточки сам абонент «МТС», но его счет будет автоматически пополняться кэшбэком, если он в наличии – собственные средства списываться не будут.

- Второй вариант – потратить кэшбэк в салоне «МТС» – тоже имеет свои особенности. Покрыть можно полностью покупку – до 100%, но при этом можно потратить не любую сумму.

Для начала необходимо купить сертификат на один из возможных номиналов.

Вот и они:

- 100 р.;

- 500 р.;

- 1000 р.;

- 2000 р.;

- 3000 р.;

- 5000 р.;

- 10 000 р.;

- 15 000 р. и так далее.

Максимальная сумма сертификата – 80 тысяч рублей.

На одну покупку – только один сертификат, совмещать их нельзя.

После оплаты сертификата на сайте придет СМС с его кодом, который необходимо будет назвать в салоне связи. Этот код можно и подарить кому-нибудь – это непринципиально.

Нюанс! А вот для заказов в интернет-магазине подобный сертификат не будет действовать. Так что в любом случае придется идти в салон связи «МТС».

Для удобства сделаю вам карту офисов оператора.

Ну и, само собой, сертификат используется только один раз.

Странно, если было бы иначе.

Мысли вслух

Давайте подумаем, будет ли выгодна эта карточка хоть кому-нибудь.

- Например, я плачу за мобильную связь 200 рублей в месяц и не являюсь клиентом «МТС».

- В салоны связи этого оператора ходить за покупками я не буду, поскольку там цены высоковаты.

- Если же ходить туда и тратить баллы по карте «Кэшбэк» от «МТС», то эффективный кэшбэк будет ниже, так как идет переплата.

А зачем заводить карту ради неэффективного кэшбэка?

- Если бы я был клиентом «МТС», допустим, с теми же тратами, но мне это тоже было бы не особо выгодно – ведь кэшбэк в месяц получается побольше, чем 200 рублей.

Получается, он бы копился и копился на счету, а потом все равно пришлось бы тратить его в салоне оператора связи.

Другое дело, если вся семья сидит на «МТС» – это уже может быть выгодно.

Интересное по теме: Карта с кэшбэком Тинькофф «Драйв»

Тем более, если подключен тариф «Весь МТС», куда входит еще домашний интернет и телевидение.

Ладно хоть, что у эти баллы не имеют срока годности и могут лежать и ждать меня, сколько потребуется.

Получается, что эта карточка будет выгодна только для довольно небольшого среза общества. Чтобы немного разбавить эту грусть и досаду, расскажу о некоторых преимуществах пластика «Кэшбэк».

Кредитные карты МТС Банка с кэшбэком

Это востребованные продукты, поэтому рассмотрим их в первую очередь. В ассортименте организации есть два продукта, по которым начисляется кэшбэк, их и рассмотрим.

Первый вариант, который клиент оформляют чаще всего, — кредитная карта Cashback. Уже из названия понятно, что этот функционал является основным для платежного средства. Пользуясь предоставленным банком лимитом, клиент может получать приятный и большой бонус ежемесячно.

Какой кэшбэк получают держатели карты:

- 1% за все покупки, проведенные по кредитной карте;

- 5% за оплату услуг АЗС и покупки в ресторанах;

- до 25% при покупках у партнеров сервиса. Например, за покупки на Алиэкспресс — 3%, в Озон — 4%, в супермаркетах Перекресток — 4%, в гипермаркетах Метро — 10%, за электронные книги Литрес — 25% и так далее. Ассортимент партнеров большой.

В число партнерских организаций входят много различных торговых сетей федерального уровня. Например, МВидео, Эльдорадо, салоны связи МТС, Лента и пр. МТС Банк создал специальный сайт, где можно ознакомиться с полным перечнем партнеров и размером вознаграждения за покупки у них.

Карта МТС Банка с кэшбэком может быть для клиента совершенно бесплатной, так как к ней подключен льготный период до 111 дней. Если закрыть минус по карточке полностью в этот срок, переплаты не будет вообще. А если учесть, что и обслуживание будет бесплатным в случае онлайн-оформления карты, предложение кажется еще более привлекательным.

Выпуск карточки Cashback стоит 299 рублей. Лимит банк устанавливает на свое усмотрение по итогу анализа заявки. Максимально это может быть 299999 рублей. Ставка будет находиться в пределах 11,9-25,9% годовых, также устанавливается индивидуально.

Ништячки

Обслуживание любой карточки будет бесплатным.

Но вот если захочется иметь пластиковый экземпляр, то придется отдать за выпуск 299 рублей.

Это не такая большая сумма, тем более пластик действителен аж три года.

Кроме бесплатного обслуживания есть еще несколько интересных моментов:

- бесплатное снятие собственных средств с любых банкоматов по миру, если они оборудованы NFS – но стоит уточнить, что это «МТС» не берет комиссию, а вот банк устройства может ее запросить;

- дешевое СМС-информирование – 15 рублей в месяц, а первые два месяца и вовсе бесплатно;

- дешевый межбанк – комиссия всего 15 рублей за любой перевод независимо от суммы.

Теперь, думаю, само время перейти к конкретным карточкам и их особенностям. Начнем со странного виртуального варианта.

Supplement

Приложение КБ обладает нижеприведенными достоинствами:

- модный и стильный дизайн;

- пригодный интерфейс, позволяющий мгновенно ориентироваться в menu;

- после первой авторизации можно использовать дополнение далее, то есть каждый раз проходить этот процесс незачем;

- есть возможность покупать продукцию через program;

- наблюдение интересующего вас материала;

- созданы последние версии для известных платформ;

- стабильность работы;

- нет претензий к ресурсам, запускается на разных устройствах;

- постоянное обновление и совершенствование;

- очень удобный путь making purchase.

Установить прогу вы сможете в официальном шопе.

Не пришел кэшбэк?

Инструкция, если не пришли баллы:

- Сразу же уточните предельный срок зачисления кэшбэка в данном магазине. Возможно стоит подождать.

- Что делать, если время закончилось? Связаться с контакт-центром. Специалисты подскажут, в чем проблема.

- Если сбой случился по вине продавца, то позвоните в техподдержку, чтобы передали информацию о купле в мтс-сервис.

- Обратите внимание, что бонусы на счет мобильника приходят в первых числах один раз в месяц.

Не расстраивайтесь раньше времени, просто контролируйте срок начисления, а после окончания обратитесь в службу поддержки.

Виртуалка

Виртуальная карта не существует в реальном мире, так как не имеет оболочки, а именно — пластика.

Номер счета и карты будут находиться в личном кабинете.

Пригодится такой экземпляр «Кэшбэк» от «МТС» для того, чтобы:

- делать покупки по интернету;

- совершать переводы;

- снимать наличку;

- или привязать к Samsung, Google или Apple Pay и расплачиваться где угодно.

Но вот для покупок в зарубежных интернет-магазинах я эту виртуалку не рекомендую, поскольку курс конвертации уж очень невыгодный – отличается от ЦБ примерно на три процента.

Это касается и пластиковых аналогов «Кэшбэк» от «МТС».

Огромное преимущество этой виртуалки в том, что она бесплатна абсолютно, то есть даже за выпуск ничего не придется платить.

По факту, она и не выпускается. СМС-ки, конечно, все еще платные. Но зачем они вообще нужны, если всегда можно проверить карту через приложение?

Кстати, о приложениях.

Сейчас карта доступна только в «МТС-Деньги», но обещают в скором времени запустить ее в «Мой МТС».

Только вот и тут есть один не очень приятный нюанс.

Карта доступна только некоторым абонентам «МТС» – тем избранным, у которых она высвечена в приложении как специальное предложение.

То есть вы можете ее сильно хотеть и ожидать, но вам просто не повезло, поэтому карту вы не получите.

Если же доступна, то необходимо просто провести ее активацию.

Как активировать? Проще простого – код придет в СМС-ке, его надо ввести на сайте. Никаких анкет заполнять не нужно, а тем более идти в салон «МТС». Все просто и доступно – это отлично.

Округление cashback и срок годности

Отдельно нужно уделить внимание и вопросу округления начисляемого кэшбэка. Дело в том, что хитрыепредусмотрительные специалисты из «МТС» подумали о том, чтобы разработать специальные условия округления сумм оплаты и покупок, с которых начисляется cashback. Таким образом, если клиент оплатит покупку в размере 49 рублей, размер 1%-ного кэшбэка будет составлять 0 баллов. В случае размера покупки 50 рублей, размер возврата средств будет составлять уже 1 балл, хоть 1% от 50 рублей и равен 50 копейкам.

Что же касается срока годности начисленных баллов – то его попросту нет, накопленные бонусные рубли могут храниться на клиентском счету неограниченное количество времени.

Дебетовая карта

Позвольте тут мне начать сразу же со своего возмущения.

По этой карточке нет процента на остаток по счету. Вообще никакого. Даже вшивеньких 4-5% годовых.

И после этого «МТС» со своей карточкой «Кэшбэк» еще на что-то рассчитывает? Конечно, подобный пластик я просто не могу рекомендовать.

Ладно, ПНО нет на виртуалке – с этим можно хоть как-то смириться. Но на обычной пластиковой карте он просто обязан быть.

Одним из лучших предложений на данный момент считается «Польза» от Хоум Кредит банка с ее 7% на остаток.

А если вы новый пользователь и попадете на акцию, то там вообще все 10% годовых будут. Вот и выбирайте.

Дебетовая пластиковая карта «Кэшбэк» от «МТС» доступна всем гражданам РФ старше 14 лет.

Но несовершеннолетним можно ее заводить только с письменного согласия родителей. Больше требований никаких нет. Как и желания заводить ее.

Как погасить задолженность бесплатно

Немаловажный вопрос, который стоит изучить до оформления кредитки, насколько удобно будет погашать задолженность.

Здесь важно учитывать несколько моментов: бесплатность, скорость и ограничения по суммам переводов.

Стоит отметить, что у МТС Банка достаточно вариантов удобного внесения средств на карту:

1. Онлайн-платежи:

- Через личный кабинет с карты или счета МТС Банка – средства поступают моментально и без комиссии. Лимит операции – до 500 000 рублей в сутки.

- Через личный кабинет с карты другого банка (сard2card-стягивание) – зачисление моментально, комиссия не взимается МТС, но может выть списана банком, выпустившим карту. Лимит – 15 000 рублей за одну операцию.

- Кошелек МТС Деньги – при подключении в салоне МТС услуги по погашению кредита, при зачислении на карту комиссия взиматься не будет.

- Через сайт банка с номера карты отправителя – комиссия 1% не менее 49 рублей, максимальная сумма за одну операцию 150 000 рублей. Необходимо учитывать ограничения и тарифы стороннего банка. Срок зачисления до 5 рабочих дней.

Если услуга не подключена, то при пополнении карты спишется 0,9%.

За оплату по номеру счета комиссия составит 2,5%, минимум 30 рублей + 35 рублей.

Средства поступят моментально, лимит составит 15 000 рублей за одну операцию.

2. В банкоматах или терминалах МТС Банка и МТС:

- Наличными – средства зачисляются мгновенно и без комиссии. Лимиты – 15 000 рублей за одну операцию по реквизитам, 600 000 рублей за одну операцию с использованием пластика.

- С другой карты – комиссия составит 1% не менее 49 рублей, средства поступят мгновенно. Перевести можно не более 15 000 рублей за одну операцию и не более 500 000 рублей в сутки.

3. У партнеров:

- Терминалы МКБ – моментально и без комиссии. До 40 000 рублей за одну операцию и до 100 000 рублей в сутки.

4. Межбанковский перевод из личного кабинета другого банка. У ряда банков межбанк с карточного счета бесплатный.

5. Перевод по номеру телефона через СБП (систему быстрых платежей ЦБ РФ). На момент обзора МТС Банк не является участником СБП, но это дело ближайшего времени. По ссылке можно посмотреть, какие банки делают переводы по этой системе без комиссии.

С учетом достаточно широкой собственной сети терминалов МТС и удобных способов онлайн-оплаты, сложностей с пополнением карты у держателей не возникнет.

Кредитка

Если верить отзывам, в случае с «Кэшбэк» от МТС кредитная карта вышла намного интереснее дебетового варианта.

Прямо как у «Тинькофф» – его кредитки вечно интереснее, а кроме того, одобряются почти всем подряд.

Среди кредиток на рынке практически нет экземпляров, которые начисляли бы процент на остаток собственных средств, поэтому тут отсутствие ПНО уже не удивляет и не расстраивает.

А некоторые другие моменты даже радуют.

Например, тут льготный период составляет аж 111 дней.

То есть в это время вы можете пользоваться кредитными средствами и не платить процент.

Да это практически треть года! Другие наиболее популярные варианты с длинным кредитным периодом:

- «Восторг» от популярного в РФ «Восточного»;

- «100 дней» от «Альфа-банка» – но по ней никакой кэшбэк не начисляется, это неинтересно.

При этом у «МТС» процентная ставка не такая большая – от 11,99 до 25,99%.

Более конкретная цифра, само собой, определяется индивидуально. На нее влияют:

- величина суммы, которая берется в кредит;

- кредитная история;

- траты и так далее.

Так что не стоит рассчитывать на 12% по кредитке только за красивые глаза – они в список не входят.

Немного запугивания

Еще важно сказать о минимальном платеже: он составляет 5% от взятых денег, но не менее 100 рублей.

Эта та сумма, которую надо уплачивать ежемесячно в течение этих 111 дней. Нормальные условия пользования, в которых я не вижу ничего особенного.

А вот если минимальный платеж просрочить, то на следующий расчетный период будет действовать повышенная ставка на 36,5% + 500 рублей.

Причем, как вы поняли, это не вся ставка, а именно сумма повышения к основному индивидуальному проценту, который установил банк. Такими жестокими штрафами тот же «Тинькофф» и славится.

Наличку можно снимать, но, как обычно, делать это с кредитки крайне невыгодно.

Комиссия составляет 3,9% + 350 рублей. Причем, неважно, где это снятие наличных происходит.

Но это касается только пластика.

Если же карта виртуальная, то придется снимать деньги со счета в кассе «МТС-Банка», а это уже грозит комиссией в 4%.

А лимиты следующие, и они равны и для пластика, и для виртуалки.

| Снятие кредитных средств с карты | Максимальная сумма |

| В день | 50 тысяч рублей |

| В месяц | 600 тысяч рублей |

Условия получения

В данном случае уже сложнее получить заветную карточку, поскольку кредитки кому попало не дают.

Есть несколько условий, которые надо соблюсти, чтобы получить кредитную карту «Кэшбэк» от МТС:

- быть гражданином РФ;

- возраст от 20 до 70 лет;

- в последние три месяца иметь подтвержденный трудовой стаж.

Что у вас не спросят?

- регион проживания – оно и понятно, ведь МТС, мне кажется, есть повсюду;

- справку с работы, подтверждающая доход – а это плюс для тех, у кого черная зарплата;

- необязательно быть абонентом МТС.

Интересное по теме: Карта с кэшбэком «Тинькофф-Перекресток»

То есть ничего особого не требуют.

«Какие-то слишком хорошие условия! Наверняка есть подвох?»

Как же мы на Руси — да и без подвоха-то? Нельзя! Как можно вообще! И да, это же МТС :).

По cashback-программе есть один момент — кэшбэк выдается баллами, а обменять баллы можно исключительно на услуги и товары МТС:

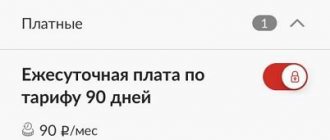

- Оплату мобильной связи МТС. Если у вас подключен пакет «Весь МТС» — то ещё и на их ТВ и интернет для дома. У меня, например, так всё и работает:

; - Сертификат со скидкой до 100% на покупки в фирменных салонах-магазинах МТС. В них продаются смартфоны, планшеты, аксессуары к ним и т.п.:

- Есть и «промежуточный» вариант — одну часть кэшбэка направлять на оплату связи, а другую — на сертификат. Например, 300 рублей на телефон, а всё остальное — на будущие покупки.

Справедливости ради — ограничение «тратить только в МТС» не такое уж и страшное.

Если вы абонент «красного» оператора — получите бесплатную связь или как минимум скидку. Как этот товарищ:

Если нет — в смартфонах и планшетах сегодня нуждаются даже пенсионеры. Копите деньги на скидку — и через какое-то время или покупаете новый телефон за 1 рубль (т.к. совсем бесплатно нельзя по закону), или получаете приличный дисконт на новый. Бонусы не сгорят, пока вы хотя бы иногда пользуетесь картой.

Не нужен смартфон? Все равно накопите — а потом просто продайте на «Авито» новенький и нераспакованный гаджет на пару тысяч дешевле.

«Какие ещё минусы есть?»

- При выпуске карты взимается единоразовая плата — 299 рублей.

- Если не пользоваться «МТС Cashback» полгода — банк имеет право её закрыть.

- Если не откажетесь на стадии подписания документов — подключат страховку. Наверное, поэтому и нет платы за обслуживание — в МТС надеются «добрать» своё через страхование. К счастью, отказаться нетрудно — просто позвоните на «горячую линию» 8-800-250-05-20, наберите 3, затем 7 и следуйте инструкциям автоинформатора.

- Платные переводы в другие банки — от 20 до 150 рублей.

- В день можно снять не более 50 000 рублей.

- Если перевод от ИП или ООО, и это не «выплата социального характера» — будет комиссия 5%. Так МТС-Банк борется с незаконной обналичкой денег.

- Не подходит для покупок за рубежом — т.к. обменный курс равен «курс Центробанка РФ + 3%», это слишком дорого.

Как оформить и получить карту «Кэшбэк» от МТС?

Заказать новую пластиковую кредитную или дебетовую карту можно несколькими путями:

- в салоне связи;

- на сайте оператора МТС;

- на сайте «МТС-Банка».

Оставлять заявку в режиме онлайн всегда проще, ведь не надо никуда даже ходить.

Тем более есть возможность сделать это через аккаунт Госуслуг, что повысит будущий кредитный лимит.

Если же хочется заполучить дебетовую карточку «Кэшбэк» от МТС, то в поле «Кредитный лимит» необходимо поставить 0.

Уведомление о готовой карте придет на электронную почту и по СМС – там и будет указано, какой лимит одобрен.

Обычно это происходит в течение недели или быстрее. После этого придется все-таки пройти за пластиком в салон связи и подписать там договор.

Важно не забыть паспорт.

Кстати, есть и другой способ, как можно узнать одобренный лимит: в мобильном приложении. Но это только после активации карты.

Как оплатить

Чтобы получить кэш-back через веб-сайт или мобильное приложение, требуется выбрать текущий магазин, затем перейти по ссылке, оплатить и ждать зачислений. А для получения жалований по промокодам следуем алгоритму:

- осуществляем purchase;

- сканируем код QR по чеку в программе;

- ожидаем зачислений.

Правила для начисления кэша:

- переход в инет реализуется только через cash-back.mts.ru;

- совершить вход в аккаунт на вебсайт маркета и добавлять ассортимент в корзину можно только после того, как перешли;

- в процессе шопинга не заходить на интернет-ссылки других ресурсов;

- завершение купленного ассортимента должно происходить за одну браузерную сессию;

- необходимо отключить другие кэшбэк-сервисы в браузере;

- перед платежом уточните правила перевода, то есть min или max сумма за куплю товаров, их перечень и др.

Управлять накоплениями возможно с помощью:

- приложения для планшетов и смартфонов MTC Cash или “МойМТС”;

- Personal Area (сайт кэшбэка);

- смс-команды *101*1#.

Обратите внимание на статусы кэша, которые приходят в виде смс-сообщений:

- в ожидании;

- начислено;

- отклонено;

- списано.

Денежные переводы

Да, это не определяющий фактор для выбора карты для многих, поэтому информацию о денежных переводах по карте «Кэшбэк» от МТС-Банка я решил запихнуть под конец моего обзора.

Как выше я уже говорил, с карты на карту переводить очень даже выгодно: 15 рублей за перевод любой суммы.

Хоть 16 рублей, хоть 100 тысяч.

Это хорошая новость.

Но вот дальше начинаются уточнения и т.д.:

- перевод со счета на счет в «МТС-Банке» – 1,5%, но минимум 20 рублей, максимум 2000 рублей;

- по номеру счету – 0,3%, минимум 20 рублей, максимум 150 рублей.

Это все касается тех случаев, когда мы говорим про собственные средства клиента.

Если говорить про кредитные, то 3,9%+350 рублей – комиссия, о которой я уже говорил. Она действительна, если перевод совершается с карты.

Если же речь о переводе со счета на счет, то тут комиссия уже 7%.

Да, эта цифра выглядит страшнее предыдущей, но в некоторых случаях она может быть выгоднее. Например, если речь идет о небольших суммах.

Получение бонусов за покупки у партнеров программы

Как я уже говорил выше, основная «статья дохода» от использования «МТС Кэшбэк» – это совершения покупок у партнеров предлагает достаточно выгодные проценты возврата средств для множества партнеров компании. Здесь, к примеру, можно найти таких «гигантов», как Алиэкспресс, Озон, Яндекс.Такси или Спортмастер. Впрочем, существенных отличий у «МТС Кэшбэк» от, например, «ePN» или «Летишопс» нет, вот только два последних предлагают вывести накопленные баллы в реальные деньги, а не расплачиваться ими за услуги.

Впрочем, несмотря на это, среди партнеров «МТС Кэшбэк» немало компаний, в которых каждый человек систематически совершает покупки, а размер кэшбэка тут весьма и весьма приличный.

Возврат платежа идет на счет клиента «МТС Банка» в течение 90 дней (и меньше). Впрочем, если хорошенько «покопаться» в интернете, можно найти отзывы от пользователей, которые не получили кэшбэк даже по истечению оговоренных 90 дней. В таких случаях необходимо обращаться в службу поддержки.

Бонус «Приведи друга»

Если вы уже почему-то загорелись открыть эту карточку «Кэшбэк», то попридержите коней.

Сейчас я расскажу, как сделать это максимально выгодно. За это отвечает обычная реферальная система.

Ссылка на документ правил программы — //static.ssl.mts.ru/mts_rf

Если вы зарегистрируетесь по чьему-то промокоду, то можете получить до 250 рублей, а я расскажу, как получить еще больше:

- для начала зарегистрироваться в самой программе «MTS-Cashback» по адресу mts.ru;

- во время регистрации указать свою электронную почту и промокод приглашающего;

- оставить заявку на карту в режиме онлайн на сайте МТС и получить универсальную банковскую карту «Кэшбэк»;

- в этот же день сделать покупку по карте от 100 рублей.

Если приглашающего друга в наличии нет, то можно поискать промокод для системы «Кэшбэк» от МТС в интернете.

Кстати, если вы потом захотите приглашать друзей и зарабатывать на них, то ваш промокод будет в личном кабинете.

За каждого приведенного друга МТС заплатит по 100 рублей, при этом максимальное количество друзей – 10.

Небольшой лайфхак, про который я не говорил!

Если вы все-таки абонент МТС, то у вас есть возможность заработать еще 34 рубля.

Понимаете, да, какие тут баснословные бабки крутятся? Для этого есть одно условие – не пользоваться ранее сервисом «МТС Music».

За нее полагается кэшбэк аж 20%, а месячная подписка стоит 169 рублей.

Еще не чувствуете запах денег?

Терпение…

Для начала необходимо оплатить эту услугу на месяц. Суть в том, что первый месяц пользования этой подпиской бесплатен, поэтому в течение 30 дней ее можно отключить, а вот кэшбэк все равно останется на счету.

Да, выгоды не так много, но и действий на пять минут максимум. Бесплатная мороженка, как никак.

Особенности бонусной программы

Одним из самых привлекательных условий бесплатной кредитной карты от МТС Банка является возможность получать кэшбэк в размере 5% на выделенные категории и до 25% от различных партнеров. Сразу стоит уточнить, что кэшбэком в банке называют баллы, которые используют на различные вознаграждения от МТС, а не прямое денежное вознаграждение. Поэтому чтобы по достоинству оценить данное предложение, следует разобраться с условиями программы.

Как заработать бонусы

Подключение к программе MTS Cashback осуществляется автоматически при оформлении карты. Соответственно, и начисление бонусов начинается сразу же при совершении клиентом покупок, попадающих под условия начисления баллов.

Чтобы отслеживать состояние своего бонусного счета и управлять накопленными баллами, участнику следует зарегистрироваться в сервисе МТС Cashback. Для этого требуется:

- установить специальное приложение и пройти простую процедуру регистрации;

- завести личный кабинет на сайте сервиса.

Важно, что зарегистрироваться в личном кабинете могут не только абоненты МТС, но и владельцы номера любого другого сотового оператора. Главное, подтвердить свои действия путем ввода смс-подтверждения, которое приходит на телефон. После успешной регистрации на номер приходит смс с подтверждением.

Бонусы клиент может заработать следующим образом:

1. За заполнение полей в личном кабинете – единоразовое начисление.

2. За покупки и действия у партнеров программы – оплата необязательно должна производиться картой МТС Кэшбэк, но важно, чтобы были соблюдены условия партнеров, с которыми можно ознакомиться на сайте. Также переход на сайт партнера должен быть осуществлен со страницы МТС Cashback.

3. За покупки картой МТС Cashback или виртуальной картой:

- Базовое начисление – 1% на все покупки;

- Повышенный кэшбэк – 5% в категориях Супермаркеты, АЗС и Кинотеатры.

Определение категории покупки осуществляется по МСС коду (классификатор платежной системы, который определяет род деятельности торгово-сервисного предприятия) торговой точки.

4. За покупки картой МТС Cashback Lite:

- Базовое начисление – 1% на все покупки;

- Повышенный кэшбэк – 5% в категориях Супермаркеты, АЗС и Кинотеатры.

5. За совершение определенных действий в сервисах МТС, а также за платежи в Кошельке МТС Деньги.

Все бонусы учитываются на специальном счете, подробная информация о котором размещена в личном кабинете. Начисление осуществляется по факту совершения покупки, максимальный срок составляет до 90 дней.

Как потратить бонусы

Для того чтобы использовать накопленные бонусы, участнику потребуется:

- Войти в личный кабинет на сайте;

- Авторизоваться в мобильном приложении;

- Воспользоваться смс-командами МТС по номеру *100#.

Существует три основные направления трат бонусов:

1. Постановка целей – они автоматически устанавливаются абонентам МТС и пользователям , куда входят ТВ, интернет и прочее. При этом формируется автоматическое списание бонусов в счет ежемесячной оплаты услуг или мобильной связи.

Ежемесячно списание осуществляется 1 числа каждого месяца.

Пользователь может самостоятельно изменять или отключать цели, дату оплаты бонусами, а также максимальную сумму платежа. Единственное условие – цель не может быть оплачена более одного раза за 1 календарный месяц.

2. Оплата услуг МТС по запросу – в отличие от автоплатежа бонусы будут списываться в счет оплаты только по распоряжению клиента.

Важно: оплатить бонусами можно не только личный абонентский номер участника, но и любой номер МТС, принадлежащий третьему лицу.

3. Оплата покупок в салонах МТС – осуществляется через покупку сертификатов, которые в последующим используются для оплаты. В личном кабинете можно приобрести сертификаты различных номиналов от 100 до 80 000 рублей. Их можно складывать при оплате одного чека. Однако оплатить одним сертификатом несколько покупок будет невозможно. Использовать его необходимо единоразово для частичного или полного платежа.

Баллы обмениваются на вознаграждение по курсу 1 бонус = 1 рубль.

Лимиты, ограничения и условия отключения от программы

Любой участник программы в любой момент может отключиться от нее в своем личном кабинете. После этого все бонусы, а также история операцию будут удалены без возможности восстановления.

Также компания оставляет за собой право прекратить действие программы с уведомлением участников за 30 дней до отключения.

Первое отличие, на которое обращаешь внимание при изучении правил начисления бонусов, – это округление баллов. Оно в программе производится по математическим правилам.

Например, при оплате покупки с начислением в 1% на сумму 20 рублей кэшбэк начислен не будет (20*1% = 0,2, при округлении получаем 0). Зато уже при оплате на 50 рублей участник заработает свой бонус (50*1% = 0,5, при округлении получаем 1).

Следующая особенность – это высокие лимиты начисления. По карте за один месяц можно заработать до 10 000 бонусов. Даже при оплате только в категориях повышенного начисления для достижения лимита нужно будет потратить:

10 000*100/5 = 200 000 рублей.

Вряд ли держатель карты будет упираться в потолок при пользовании картой. Так что расплачиваться можно спокойно.

Список исключений в МТС Банке достаточно стандартный: снятие наличных, переводы, казино, фонды, страховые взносы и прочее. При этом оплата коммунальных платежей не попадает под запрет.

Что касается использования, то здесь есть некоторые ограничения, которые следует учитывать при планировании трат баллов:

- Лимит 650 бонусов – устанавливается автоматически на цель по оплате и на цель по установке автоплатежа на пополнение номера МТС;

- Лимит 5000 бонусов – устанавливает на расходы на услуги МТС по запросу;

- Лимит 3000 бонусов – устанавливается на расходы на услуги МТС по запросу для одного абонента;

- Минимальная сумма доплаты 1 рубль – при оплате покупок в салонах-магазинах МТС. При этом сертификатами можно оплатить всю оставшуюся сумму. Использовать бонусы можно при покупках офлайн или онлайн с последующим самовывозом из салона.

При использовании сертификата важно учитывать, что он действует в течение квартала, следующего за кварталом его приобретения. После этого воспользоваться, обменять или вернуть сертификат будет нельзя. Также сертификаты не подлежат возврату после их покупки.

Бонусы не имеют срока действия и не сгорают.

Теперь произведем расчет, сколько бонусов можно заработать, при средних тратах по кредитке в размере 50 000 рублей, с учетом того, что в категориях повышенного начисления покупки составляют в среднем 10 000 рублей в месяц.

10 000*5% + 40 000*1% = 900 бонусов.

Значит, за год участник сможет накопить 10 800 баллов на вознаграждения, без учета тех бонусов, которые он получит при пользовании сервисами МТС и предложениями от партнеров.

Отзывы

Знаете, мне попадались исключительно положительные отзывы на эту универсальную карту «Кэшбэк» от МТС.

Возможно, они были заказными, но негатив практически не встречается. Все только рассказывают о том, какие прекрасные сотрудники работают в МТС и какие они молодцы.

Будто я попал в розовый мир с радугами и единорогами.

Если покопаться подробнее на «Банки.Ру», можно найти и описание чернухи о карте «Кэшбэк» от МТС, которую я люблю выставлять напоказ.

Например, карточки выдаются-то всем (дебетовые уж точно), а вот закрывать их никто не может.

У девушки была ситуация, что она получила карту в отделении, которое позже закрылось. В других отделениях закрывать карту ей отказывались. Конечно, не велика потеря, ведь пластик бесплатный.

Но перфекционистам с этим будет сложно смириться.

Если копнуть еще глубже, то, наконец-то, можно встретить отзывы о том, что сотрудники МТС карту «Кэшбэк» тупо навязывают при крупных покупках, практически ничего не объясняя.

Так что если вам что-то подобное предлагают, как минимум, сразу не соглашайтесь на эти приключения в мир яйца на красном фоне.

Одного в отзывах и не рассказывают – как лаконично отказаться от навязываний карты «Cashback» от МТС, чтобы кого-то случайно не послать.

Также много негатива встречается о работе самого «МТС-банка», но наш обзор сегодня не о нем.

Категории повышенного кэшбэка

В рамках данной программы лояльности участнику не требуется самостоятельно выбирать тип «любимых» покупок. Есть 3 постоянные категории трат, за которые начисляется 5%-ый кэшбэк, а именно:

- «Еда» (включает доставку еды, кафе и рестораны);

- «Детские товары»;

- «Одежда».

Если клиент в течение дня совершит несколько расходных транзакций в одной и той же торговой точке, то бонусы будут начислены только за первые две покупки.

Плюсы и минусы

Давайте не будем отходить от традиции собирать все плюсы и минусы карты воедино.

Думаю, это помогает собрать более полный образ о продукте.

Начинаем с хорошего:

- бесплатное обслуживание;

- хорошие категории повышенного кэшбэка;

- если нужна кредитка, то она оформляется без справки о зарплате;

- дешевый межбанк по карте;

- бесплатное снятие собственных средств в банкоматах по все миру;

- недорогое СМС-информирование.

Но есть и негативные моменты:

- кэшбэк можно тратить только на пополнение счета МТС или в их салонах связи – даже через интернет-магазин нельзя;

- при работе с кредитными средствами (снятии или переводе) дерут огромную комиссию;

- высокие штрафы за просрочку платежей;

- если картой не пользоваться полгода, то банк ее автоматически закроет;

- нет процента на остаток даже по дебетовой карте;

- невыгодно совершать покупки за границей;

- невозможность открытия дополнительной карты для себя или кого-то из семьи;

- при пополнении карты «Кэшбэк» со счета ИП или юрлица комиссия 5%.

Выводы

Универсальная карта «MTS cashback» ранее была интересна прежде всего тем, что дает кэшбэк на кафе и одежду 5%.

Еще одним существенным преимуществом является длинный и честный грейс период — 111 дней.

И наконец с карты МТС кэшбэк можно снимать собственные средства без комиссия в любом банкомате мира.

Главный минус карты в том, что кэшбэк выплачивается не деньгами, а фактически товарами из салонов МТС и оплатой связи.

Еще один недостаток — отсутствие информации в интернет банке и мобильном приложении о сумме дате погашения льготного периода. Приходится звонить на горячую линию или высчитывать самому. Но эта техническая недоработка, скорее всего, будет исправлена в ближайшее время.

К незначительным недостаткам можно отнести невыгодный курс конвертации при покупках в иностранной валюте и отсутствие кэшбэка за третью и последующие покупки в одной торговой точке в течении суток.

Учитывая то, что карта бесплатная в обслуживании, ее нужно брать и использоваться для покупок в аптеках и АЗС при отсутствии других карт с повышенным кэшбэком в этой категории. Если покупать в счет льготного периода, можно еще заработать на временно высвободившихся денежных средствах, положив их на депозитную карту другого банка или на накопительный счет в МТС банке.

Оформить карту МТС кэшбэк

Кредит по карте и его погашение

Как было сказано выше, по карте «МТС кэшбэк» есть возможность открытия кредитного лимита на сумму до 300 000 рублей. Срок погашения кредита до 36 месяцев.

В течение 111 дней после оплаты товара действует льготный период, в течение которого проценты за пользование кредитом взиматься не будут (стоит отметить, что действуют льготы только на оплату товаров и услуг и не распространяются на снятие наличных). Дальше начнут взимать от 11,9 до 25,9 % годовых за пользование кредитом.

Уважаемый читатель! В статье мы рассматриваем типовые способы решения вашего вопроса, но каждый случай индивидуален.

Если вы хотите узнать, как решить именно ваш вопрос — обращайтесь к консультанту по телефону:

+7 (Москва) Доб. 773

+7 (Санкт-Петербург) Доб. 987

+ (Регионы) Доб. 917

Ваши звонки принимаются нами КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ. Базовая консультация БЕСПЛАТНАЯ.

Особенности выплат за использованные кредитные деньги

Разберем нюансы того, как пользоваться картой во время оплаты услуг и товаров за счет кредитных денег.

В условиях предусмотрен так называемый «грейс-период» в 111 дней. За это время каждый месяц (до 20 числа) можно будет вносить по 5 % кредита в месяц (минимально 100 рублей).

К примеру, если что-то купили 1 января, то 20 февраля нужно будет внести на карту 5 % от потраченных денег, 20 марта — еще 5 %, а полностью рассчитаться необходимо до 20 апреля. Если не вносить минимальный платеж в размере 5 %, то это чревато принудительным закрытием грейс-периода, немедленным начислением процентов за пользование кредитом, испорченной кредитной историей, а также штрафом в размере 0,1 % от задолженности в день плюс 500 рублей единоразово за просрочку минимальной суммы платежа.